Theo quy định của pháp luật hiện hành thì khi các doanh nghiệp, cá nhân khi thực hiện hoạt động bán hàng cần phải xuất hóa đơn giá trị gia tăng cũng như hóa đơn đối với các loại thuế khác. Việc xuất hóa đơn các loại thuế này sẽ giúp cho việc Nhà nước quản lý hoạt động của các doanh nghiệp, cá nhân được thực hiện một cách có hiệu quả hơn. Vấn đề liên quan đến việc “Xuất hóa đơn chuyển nhượng căn hộ” cũng như khi muốn chuyển nhượng căn hộ chung cưu thì có phải nộp thuế và xuất hóa đơn hay không đang được rất nhiều người quan tâm. Để tìm câu trả lời cho vấn đề này, mời các bạn tham khảo bài viết dưới đây của Tư vấn luật đất đai nhé.

Điều kiện chuyển nhượng căn hộ

Khoản 1 Điều 118 Luật nhà ở 2014 quy định điều kiện của nhà ở tham gia giao dịch như sau:

“Điều 118. Điều kiện của nhà ở tham gia giao dịch

1. Giao dịch về mua bán, cho thuê mua, tặng cho, đổi, thế chấp, góp vốn bằng nhà ở thì nhà ở phải có đủ điều kiện sau đây:

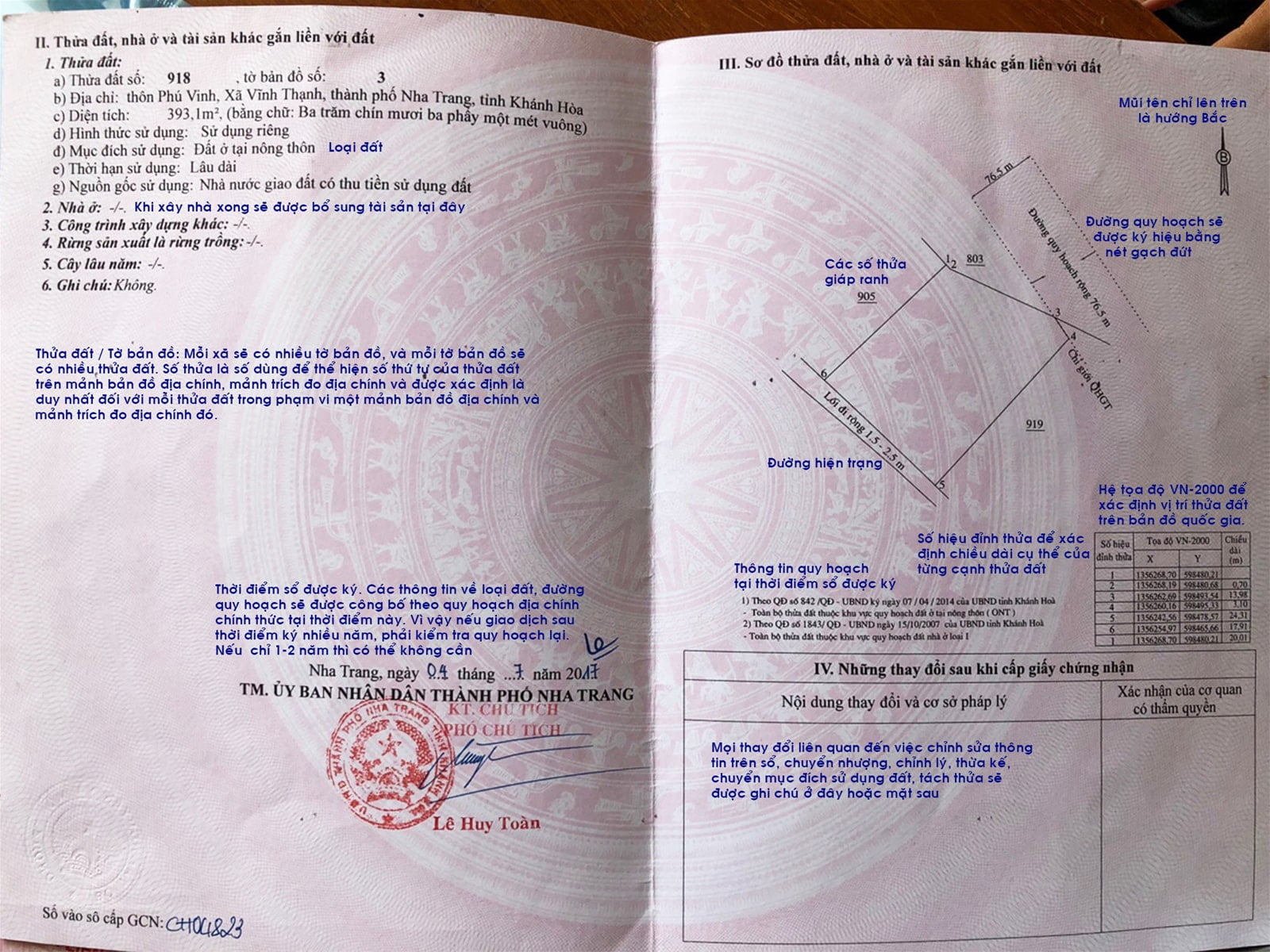

a) Có Giấy chứng nhận theo quy định của pháp luật, trừ trường hợp quy định tại khoản 2 Điều này;

b) Không thuộc diện đang có tranh chấp, khiếu nại, khiếu kiện về quyền sở hữu; đang trong thời hạn sở hữu nhà ở đối với trường hợp sở hữu nhà ở có thời hạn;

c) Không bị kê biên để thi hành án hoặc không bị kê biên để chấp hành quyết định hành chính đã có hiệu lực pháp luật của cơ quan nhà nước có thẩm quyền;

d) Không thuộc diện đã có quyết định thu hồi đất, có thông báo giải tỏa, phá dỡ nhà ở của cơ quan có thẩm quyền.

Các điều kiện quy định tại điểm b và điểm c khoản này không áp dụng đối với trường hợp mua bán, thuê mua nhà ở hình thành trong tương lai.”

Theo quy định trên, nhà ở để tham gia giao dịch phải đảm bảo được các điều kiện trên.

Xuất hóa đơn chuyển nhượng căn hộ

Theo quy định tại Khoản 10, Điều 7, Thông tư 219/2013/TT-BTC, giá tính thuế đối với hoạt động chuyển nhượng BĐS được tính bằng công thức: giá chuyển nhượng bất động sản trừ (-) giá đất được trừ để tính thuế GTGT.

Đối với giá đất được trừ để tính thuế GTGT, doanh nghiệp sẽ cần nắm được một vài quy định dưới đây. Cụ thể là:

– Trường hợp đất do Nhà nước giao đất để đầu tư cơ sở hạ tầng xây dựng nhà để bán: Giá đất được trừ để tính thuế GTGT gồm tiền sử dụng đất phải nộp ngân sách nhà nước và chi phí bồi thường, GPMB theo quy định pháp luật.

– Trường hợp đấu giá quyền sử dụng đất của Nhà nước: Giá đất được trừ để tính thuế GTGT là giá đất trúng đấu giá.

– Trường hợp thuê đất để đầu tư cơ sở hạ tầng để cho thuê, xây dựng nhà để bán: Giá đất được trừ để tính thuế GTGT là tiền thuê đất phải nộp ngân sách nhà nước và chi phí đền bù, GPMB theo quy định pháp luật.

– Trường hợp cơ sở kinh doanh nhận chuyển nhượng quyền sử dụng đất của các tổ chức, cá nhân: Giá đất được trừ để tính thuế GTGT là giá đất tại thời điểm nhận chuyển nhượng quyền sử dụng đất bao gồm:

- Giá trị cơ sở hạ tầng (nếu có);

- Cơ sở kinh doanh không được kê khai, khấu trừ thuế GTGT đầu vào của cơ sở hạ tầng đã tính trong giá trị quyền sử dụng đất được trừ không chịu thuế GTGT.

Cách viết hóa đơn chuyển nhượng quyền sử dụng đất như thế nào?

Chuyển nhượng quyền sử dụng đất không nằm trong đối tượng chịu thuế, tuy nhiên vẫn còn một số trường hợp phải chịu thuế thì anh chị thực hiện giá tính thuế như sau:

Giá tính thuế = giá chuyển nhượng bất động sản – giá đất được trừ để tính thuế GTGT.

- Trong đó giá đất được trừ để tính thuế GTGT được quy định thành các trường hợp như sau:

– Thứ nhất: nhà nước giao đất để đầu tư cơ sở hạ tầng xây dựng nhà để bán thì giá đất được trừ để tính thuế GTGT.gồm tiền sử dụng đất nộp NSNN và chi phí bồi thường, giải phóng mặt bằng theo quy định.

– Thứ hai, đấu giá quyền sử dụng đất của Nhà nước thì giá đất được trừ để tính thuế GTGT là giá đất của doanh nghiệp trúng đấu giá.

– Thứ ba, Đối với trường hợp thuê đất để thực hiện đầu tư cơ sở hạ tầng dùng để cho thuê, xây nhà để bán thì giá đất được trừ để tính thuế GTGT được tính như trường hợp 1.

– Thứ tư, đối với trường hợp cơ sở kinh doanh nhận chuyển nhượng quyền sử dụng đất của các cá nhân, tổ chức thì giá đất được trừ để tính thuế GTGT là giá đất tại thời điểm thực hiện nhận chuyển nhượng quyền sử dụng đất gồm cả những giá trị cơ sở hạ tầng nếu có.

– Thứ năm, trường hợp cơ sở kinh doanh thực hiện theo hình thức là xây dựng và chuyển giao thanh toán bằng giá trị quyền sử dụng đất thì giá đất được trừ để tính thuế GTGT là giá tại thời điểm ký hợp đồng theo quy định, giá đất được trừ là giá để thanh toán cho công trình do UBND cấp tỉnh cấp theo quy định nếu chưa xác định được giá đất tại thời điểm ký hợp đồng.

– Thứ sáu, đối với những doanh nghiệp bất động sản thực hiện chuyển nhượng quyền sử dụng đất nông nghiệp theo hợp đồng chuyển nhượng và sau đó đã được cơ quan có thẩm quyền cấp phép chuyển mục đích sang thành đất để xây dựng nhà bán thì giá đất được trừ để tính thuế GTGT là giá đất nông nghiệp của người dân nhận chuyển nhượng và những chi phí khác.

– Thứ bảy, trường hợp xây dựng nhà nhiều tầng hoặc nhiều hộ hay chung cư để bán thì giá đất được trừ để tính thuế GTGT tính cho một mét vuông nhà để bán sẽ được xác định bằng với giá đất được trừ theo quy định tại 6 trường hợp nêu trên rồi chia (:) số m2 sàn xây dựng (lưu ý sẽ không bao gồm diện tích dùng chung như hành lang, cầu thang, tầng hầm, công trình xây dựng dưới mặt đấtoanh nghiệp nhận chuyển nhượng cần kê khai cả thuế thu nhập doanh nghiệp khi chuyển nhượng bất động sản theo mẫu số 01/GTGT và mẫu số 02/TNDN được ban hành kèm Thông tư số 156/2013/TT-BTC.

Căn cứ thông tư 96/2015/TT-BTC thì từ ngày 01/01/2016 những khoản thu nhập từ hoạt động chuyển nhượng bất động sản, dự án đầu tư, thăm dò, khai thác hay chế biến khoáng sản không được hưởng ưu đãi thuế thu nhập doanh nghiệp mà phải thực hiện kê khai nộp thuế thu nhập doanh nghiệp với mức thuế suất là 20% đồng thời phải hạch toán riêng.

Theo đó, trong mỗi kỳ tính thuế, những doanh nghiệp có hoạt động chuyển nhượng về bất động sản, dự án đầu tư…trường hợp bị lỗ thì khoản lỗ này sẽ được bù và trừ với lãi của hoạt động kinh doanh. Nếu đã bù trừ mà vẫn còn lỗ thì sẽ được chuyển vào những năm tiếp theo nhưng trong giới hạn chuyển lỗ đã quy định.

Đối với thu nhập chuyển nhượng bất động sản thì doanh nghiệp cần xác định riêng để thực hiện kê khai và nộp thuế, đồng thời sẽ không áp dụng ưu đãi thuế thu nhập doanh nghiệp. Theo đó, công thức tính thuế thu nhập doanh nghiệp đối với hoạt động chuyển nhượng bất động sản được xác định như sau:

Số thuế thu nhập doanh nghiệp = thu nhập tính thuế từ hoạt động chuyển nhượng BĐS nhân (x) với thuế suất 20%

Thêm nữa, các doanh nghiệp cần lưu ý rằng những chứng từ đóng thuế, hồ sơ khai thuế từ hoạt động chuyển nhượng bất động sản phát sinh tại nơi có bất động sản chuyển nhượng sẽ là căn cứ để làm thủ tục quyết toán thuế tại nơi đặt trụ sở chính.

Thủ tục chuyển nhượng căn hộ

Bước 1: Soạn thảo văn bản chuyển nhượng căn hộ và công chứng

Văn bản ấy gồm những nội dung liên quan đến giá cả, thời gian bàn giao, phương thức thanh toán…

Hồ sơ cần chuẩn bị để công chứng:

- Bản gốc văn bản chuyển nhượng;

- Bản gốc hợp đồng mua bán chung cư của chủ sở hữu và chủ đầu tư;

- Biên bản bàn giao của chủ đầu tư;

- Giấy xác nhận căn hộ chưa có sổ hồng bản gốc;

- Giấy xác nhận hôn nhân;

- Giấy CMND – SHK.

Bước 2: Kê khai nộp thuế của cá nhân

Hồ sơ cần chuẩn bị bao gồm:

- Tờ kê khai thu nhập cá nhân theo mẫu;

- Bản gốc Văn bản chuyển nhượng;

- Chứng minh nhân dân của bên bán.

Sau khi chuẩn bị xong giấy tờ, bạn đến cục thuế địa phương để nộp. Hầu hết thuế thu nhập cá nhân sẽ được tính bằng 2% giá chuyển nhượng. Tuy nhiên khi giá chuyển nhượng thấp hơn giá căn hộ vậy thì lúc đó sẽ được tính thuế thu nhập cá nhân.

Bước 3: Yêu cầu xác nhận từ chủ đầu tư đối với văn bản chuyển nhượng

Bộ hồ sơ đề nghị gồm:

- 5 bản gốc văn bản chuyển nhượng của bên chuyển nhượng;

- Bản gốc của hợp đồng mua hoặc bán căn hộ giữa bên bán và chủ đầu tư;

- Bản sao chứng thực CMND của bên bán.

Một khi chủ đầu tư đã xác định xong văn bản chuyển nhượng, chủ đầu tư sẽ chuyển lại cho bên nộp hồ sơ. Các loại giấy tờ mà chủ đầu tư chuyển nhượng lại gồm:

- Biên lai nộp thuế;

- Bản chính hợp đồng mua bán căn hộ chung cư có chữ ký;

- Văn bản chuyển nhượng mua bán đã có xác nhận của chủ đầu tư. Văn bản này bao gồm 2 bản chính gồm 1 bản bên chuyển và 1 bản bên nhận.

Bước 4: Hoàn tất và nhận giấy chứng nhận sở hữu căn hộ

Thời gian nhận được giấy chứng nhận sẽ đúng với thời gian 2 bên thỏa thuận. Tuy nhiên khi nhận giấy chứng nhận bạn cần tiến hành khảo sát và kiểm tra rõ ràng. Điều này giúp bạn nhận ra được những sai sót để kịp thời chỉnh sửa. Như vậy là thủ tục sang tên sổ đỏ chung cư đã hoàn thành.

Thông tin liên hệ:

Vấn đề “Xuất hóa đơn chuyển nhượng căn hộ“ đã được Tư vấn Luật Đất đai giải đáp thắc mắc ở bên trên. Với hệ thống công ty Tư vấn luật đất đai chuyên cung cấp dịch vụ pháp lý trên toàn quốc. Chúng tôi sẽ giải đáp mọi thắc mắc của quý khách hàng liên quan tới mẫu hợp đồng đặt cọc nhà đất. Với đội ngũ luật sư, chuyên viên, chuyên gia dày dặn kinh nghiệm, chúng tôi sẽ giúp quý khách giải quyết vấn đề một cách nhanh chóng, thuận tiện, tiết kiệm chi phí và ít đi lại. Chi tiết vui lòng liên hệ tới hotline: 0833102102

Mời bạn xem thêm:

- Phí môi giới thuê nhà là bao nhiêu?

- Diện tích nhà ở tối thiểu trên đầu người

- Phí quản lý chung cư tính theo diện tích nào?

Câu hỏi thường gặp

Bất kỳ doanh nghiệp nào cũng có thể chuyển nhượng và xuất hóa đơn chuyển nhượng bất động sản theo quy định của pháp luật. Bởi theo quy định tại Khoản 7, Điều 3, Thông tư 26/2015/TT-BTC sửa đổi, bổ sung điểm b, khoản 1, Điều 16, Thông tư 39/2014/TT-BTC là người bán phải thực hiện lập hóa đơn khi bán hàng hóa gồm cả những trường hợp bán hàng hóa/dịch vụ dùng để khuyến mại, quảng cáo, đổi trả hoặc trả lương cho nhân viên và dùng để tiêu dùng nội bộ.

Căn cứ Khoản 6 Điều 4 Thông tư số 219/2013/TT-BTC thì chuyển nhượng quyền sử dụng đất không chiu thuế GTGT. Theo đó, công ty nhận chuyển nhượng sẽ không phải chịu khoản thuế GTGT.

Trường hợp, diện tích đất chuyển nhượng có gắn liền với đất như công trình xây dựng, nhà xưởng, cây cối hay công trình xây dựng thì sẽ chịu 10% thuế suất GTGT vì đây là những tài sản được coi là giá trị cơ sở hạ tầng.

Theo quy định tại Điều 18 Luật Nhà ở 2014 quy định về nội dung hợp đồng mua bán, cho thuê, cho thuê mua nhà, công trình xây dựng như sau:

– Hợp đồng mua bán, cho thuê, cho thuê mua nhà, công trình xây dựng phải có các nội dung chính sau đây:

– Tên, địa chỉ của các bên;

– Các thông tin về bất động sản;

– Giá mua bán, cho thuê, cho thuê mua;

– Phương thức và thời hạn thanh toán;

– Thời hạn giao, nhận bất động sản và hồ sơ kèm theo;

– Bảo hành;

– Quyền và nghĩa vụ của các bên;

– Trách nhiệm do vi phạm hợp đồng;

– Phạt vi phạm hợp đồng;

– Các trường hợp chấm dứt, hủy bỏ hợp đồng và các biện pháp xử lý;

– Giải quyết tranh chấp;

– Thời điểm có hiệu lực của hợp đồng.