Theo quy định hiện hành, khi xây dựng nhà ở, chủ đầu tư phải tuân thủ các quy định về thuế phí và lệ phí đối với dự án của mình. Việc này đòi hỏi họ phải nộp các loại thuế và phí tương ứng đến cơ quan nhà nước có thẩm quyền. Điều này nhằm đảm bảo tính pháp lý, tài chính và quản lý của dự án xây dựng nhà ở, cũng như đảm bảo rằng dự án tuân thủ các quy định về môi trường, an toàn xây dựng và quyền lợi của cộng đồng. Vậy quy định pháp luật về thời hạn nộp thuế xây dựng nhà ở là khi nào?

Căn cứ pháp lý

Khi xây dựng nhà ở phải đóng những thuế nào?

Việc tuân thủ các quy định về thuế phí và lệ phí trong quá trình xây dựng nhà ở không chỉ là một nhiệm vụ pháp lý mà còn là một trách nhiệm xã hội của chủ đầu tư. Những khoản thuế và phí này thường được sử dụng để đầu tư vào hạ tầng công cộng, dự án xã hội, và các dịch vụ cơ bản khác, như đường xá, điện, nước, và bệnh viện.

Theo quy định của pháp luật hiện hành, thì khi xây dựng nhà ở có thể phải đóng các loại thuế, phí như là:

Một là, lệ phí cấp giấy phép xây dựng. Khoản lệ phí này thì heo quy định của pháp luật lệ phí cấp giấy phép xây dựng sẽ do Hội đồng nhân dân cấp tỉnh quy định. Tuy nhiên thì mức lệ phí giấy phép xây dựng thường không quá 100.000 đồng dù mức thu của mỗi tỉnh, thành là khác nhau.

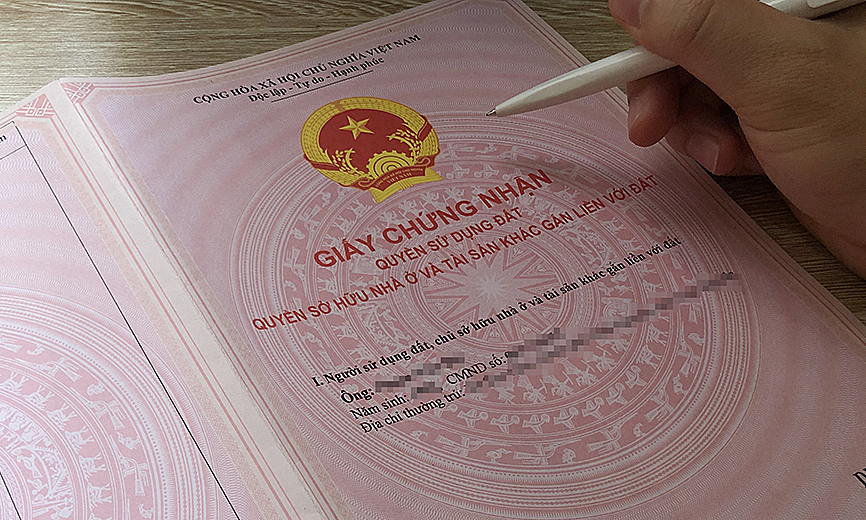

Hai là, lệ phí trước bạ. Đối với lệ phí trước bạn thì theo quy định phải nộp lệ phí này nếu sau khi xây dựng mà có nhu cầu đăng ký quyền sở hữu đối với nhà ở đó. Theo đó, thì tại Khoản 2 Điều 3 Thông tư 301/2016/TT-BTC quy định về lệ phí trước bạ khi đăng ký nhà ở, ta có thể xác định được mức nộp lệ phí trước bạ như sau:

Lệ phí trước bạ phải nộp = 0.5% x (diện tích x Giá 01 m2 x Tỷ lệ % chất lượng còn lại)

Trong đó thì giá 01 m2 là giá thực tế xây dựng mới của nhà. Trường hợp mới xây thì không cần nhân tỷ lệ % chất lượng còn lại.

Ba là, thuế giá trị gia tăng, thuế thu nhập cá nhân

Theo Công văn của Tổng cục Thuế quy định thì các tổ chức, cá nhân có hoạt động xây dựng là đối tượng phải đăng ký, kê khai nộp thuế giá trị gia tăng và thuế thu nhập doanh nghiệp với cơ quan thuế địa phương nơi đăng ký kinh doanh hoặc nơi thực hiện xây dựng công trình. Theo quy định này thì có thể hiểu rằng nếu nhà thầu xây dựng là doanh nghiệp thì phải nộp thuế giá trị gia tăng và thuế thu nhập cá nhân khi xây dựng nhà ở. Hay nói cách khác thì bên nhận thầu xây dựng là tổ chức, cá nhân nhận thầu xây dựng nhà thì có nghĩa vụ phải đăng ký, kê khai và nộp thuế giá trị gia tăng, thuế thu nhập doanh nghiệp, thuế thu nhập cá nhân với cơ quan thuế.

Theo đó thì nếu chủ thầu xây dựng tư nhân là cá nhân thì phải nộp thuế nộp thuế theo phương pháp theo từng lần phát sinh. Cách tính thuế sẽ là :

Số thuế GTGT phải nộp = Doanh thu tính thuế GTGT x Tỷ lệ thuế GTGT

Tóm lại, khi xây dựng nhà ở mà bạn thuê đơn vị xây nhà thì bên nhận thầu xây dựng là các tổ chức, cá nhân nhận thầu xây dựng nhà có nghĩa vụ phải nộp giá trị gia tăng, thuế thu nhập doanh nghiệp, thuế thu nhập cá nhân với cơ quan thuế.Tuy nhiên, cần hiểu rõ rằng đây là nghĩa vụ của đơn vị thi công chứ không phải nghĩa vụ của gia đình bạn. Hay nói cách khác thì khi thuê đơn vị thi công xây nhà thì chủ nhà không phải đóng thuế xây dựng.

Khi nào cần phải nộp thuế xây dựng nhà ở?

Các loại thuế và lệ phí cụ thể phải đóng khi xây dựng nhà ở có thể thay đổi tùy theo quốc gia và vùng miền, và chúng thường được quản lý và giám sát bởi các cơ quan chính phủ địa phương hoặc trung ương. Điều này nhấn mạnh sự quan trọng của việc thực hiện các quy định pháp lý và tài chính liên quan đối với xây dựng nhà ở để đảm bảo sự phát triển bền vững và hợp pháp của các dự án này.

Theo quy định của pháp luật hiện hành thì có 2 trường hợp cần phải đóng thuế khi xây dựng nhà ở. Cụ thể đó là:

Một, trường hợp thuê chủ thầu trọn gói. Trong trường hợp này thì việc kê khai nộp thuế giá trị gia tăng và thuế thu nhập doanh nghiệp trên toàn bộ giá trị công trình. là do bên chủ thầu thực hiện.

Hai, trường hợp gia đình tự thuê nhân công và tự mua vật liệu xây dựng. Thì gia đình phải nộp thuế giá trị gia tăng cho cơ quan thuế địa phương nơi thi công công trình. Nếu bạn tự mua vật liệu xây dựng, thì bạn sẽ không bị cơ quan thuế tính thuế vật tư. Sỡ dĩ có quy định như vậy là bởi vì khi cá nhân, tổ chức tiến hành hoạt động sản xuất kinh doanh hàng hóa, dịch vụ thì sẽ phát sinh thuế giá trị gia tăng và thuế thu nhập doanh nghiệp, mà hoạt động xây dựng nhà ở cũng được xem là một hoạt động xây dựng, phát sinh dịch vụ xây dựng nhà ở nên phải tiến hành kê khai và nộp thuế giá trị gia tăng.

Thời hạn nộp thuế xây dựng nhà ở là khi nào?

Từ việc tuân thủ các quy định về thuế phí và lệ phí, chủ đầu tư không chỉ đảm bảo tính bền vững của dự án mình mà còn đóng góp vào sự phát triển toàn diện và cải thiện chất lượng cuộc sống cho cộng đồng và xã hội nói chung. Đây là một phần quan trọng của quá trình xây dựng và phát triển cơ sở hạ tầng và nguồn lực cho tương lai.

Để xác định về thời hạn nộp thuế xây dựng nhà ở thì ta căn cứ theo quy định tại khoản 3 Điều 12 Thông tư 40/2021/TT-BTC. Theo quy định này thì thời hạn nộp hồ sơ khai thuế thuế chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế. Còn thời hạn nộp thuế xây dựng nhà ở là thời hạn nộp thuế theo từng lần phát sinh chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế. Trường hợp khai bổ sung hồ sơ khai thuế, thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.

Thông tin liên hệ:

Vấn đề “Thời hạn nộp thuế xây dựng nhà ở là khi nào?” đã được Tư vấn luật đất đai giải đáp thắc mắc ở bên trên. Với hệ thống Tư vấn luật đất đai chuyên cung cấp dịch vụ pháp lý trên toàn quốc. Chúng tôi sẽ giải đáp mọi thắc mắc hay nhu cầu dịch vụ của quý khách hàng liên quan tới soạn thảo hợp đồng cho thuê đất làm nhà xưởng. Với đội ngũ luật sư, chuyên viên, chuyên gia dày dặn kinh nghiệm, chúng tôi sẽ giúp quý khách giải quyết vấn đề một cách nhanh chóng, thuận tiện, tiết kiệm chi phí và ít đi lại. Chi tiết vui lòng liên hệ tới hotline: 0833102102

Mời bạn xem thêm:

- Khi nào thì nhà ở xã hội có thể được bán lại năm 2022?

- Đất chưa có Sổ đỏ, bác ruột vẫn có thể tặng cho cháu hay không?

- Mẫu hợp đồng cho mượn nhà ở năm 2022

Câu hỏi thường gặp

Đất thổ cư phải đóng thuế hàng năm, người sử dụng đất có quyền sở hữu hợp pháp đều phải thực hiện nghĩa vụ nộp thuế theo quy định của Nhà nước.

Nếu chủ thầu xây dựng tư nhân là cá nhân thì phải nộp thuế nộp thuế theo phương pháp theo từng lần phát sinh (điểm b khoản 2 Điều 6 Thông tư 40/2021/TT-BTC).

Lưu ý: Vì trên thực tế nhà thầu xây dựng chủ yếu là cá nhân nên cách tính thuế, hồ sơ, thời hạn nộp thuế trong bài viết này theo quy định của phương pháp nộp thuế theo từng lần phát sinh.

Đối tượng phải nộp lệ phí trước bạ là cá nhân, hộ gia đình có nhu cầu đăng ký quyền sở hữu nhà ở để ghi thông tin vào trang 2 của sổ đỏ, sổ hồng thì phải nộp lệ phí trước bạ.

Theo Điểm b Khoản 2 Điều 3 Thông tư 301/2016/TT-BTC quy định cách tính lệ phí trước bạ đối với nhà ở như sau: Lệ phí trước bạ phải nộp = 0,5% x (diện tích x giá 01 m x tỉ lệ % chất lượng còn lại)